Hay dos maneras en que las empresas pueden devolver el dinero a los accionistas: pagando un dividendo o recomprando acciones. Desde la perspectiva de un accionista, ¿qué es mejor?

Dividendos vs. recompras

Los inversores han apreciado durante mucho tiempo los dividendos porque proporcionan ingresos estables. Después de todo, "más vale pájaro en mano que ciento volando", como dice el refrán. Las recompras, por otro lado, son para los inversores más ventajosas desde el punto de vista fiscal que los dividendos. Cuando una compañía recompra sus propias acciones, la propiedad fraccionaria de cada inversor en la compañía aumenta porque hay menos acciones totales en circulación. Pero, a diferencia del pago de dividendos, una recompra no es un hecho imponible para los accionistas. Los inversores no tienen que pagar impuestos hasta que vendan las acciones (y entonces se aplicarían las tasas por ganancia de capital).

Desde el punto de vista de una empresa, las recompras de acciones ofrecen mucha más flexibilidad que los dividendos, que es una de las principales razones por las que se han hecho tan populares en las últimas décadas. Los dividendos, en comparación, son más rígidos: una vez que una empresa se compromete a pagar un dividendo regular, normalmente se resiste a recortarlo porque los inversores perciben que un recorte del dividendo significa que la empresa está en una situación financiera difícil.

Un nuevo paradigma: el rendimiento total para los accionistas

La buena noticia es que ya sea a través del pago de dividendos o a través de la recompra de acciones, los inversores se ven beneficiados. Y a menudo no es que tengan que elegir entre uno u lo otro: muchas empresas pagan dividendos y también recompran acciones.

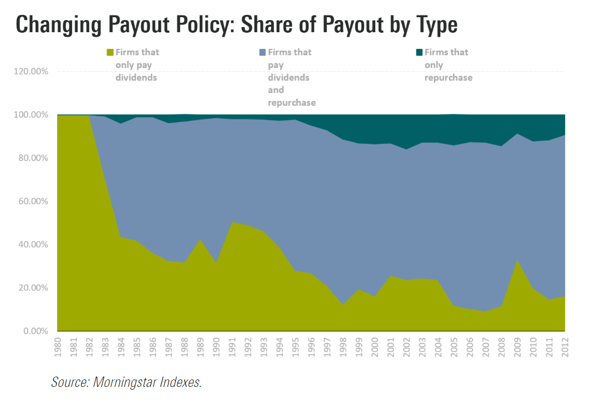

Desde 1982, cuando los reguladores empezaron a permitir que las empresas invirtieran más libremente en sus propias acciones, las empresas han optado cada vez más por utilizar dinero en efectivo para recomprar sus propias acciones, y la mayoría de esas empresas también pagan dividendo.

En gran parte debido al aumento de la popularidad de las recompras de acciones, la rentabilidad total por dividendo del mercado estadounidense ha caído de su rango histórico del 3%-6%. Con la notable excepción de la crisis financiera de 2007-09, cuando la caída de las cotizaciones hizo subir la rentabilidad por dividendo, el rendimiento del mercado estadounidense se ha situado en su mayor parte alrededor del 2%.

Es interesante, sin embargo, que los analistas de Morningstar hayan descubierto que cuando el rendimiento de la recompra se añade al rendimiento de los dividendos, el rendimiento total resultante para los accionistas está más en línea con la media histórica. Por lo tanto, al incluir las recompras en su definición de "rendimiento", los inversores que buscan rendimiento pueden ampliar en gran medida su conjunto de oportunidades.

El índice Morningstar US Dividend and Buyback está compuesto por empresas que destacan cuando se trata de devolver beneficios a los inversores a través de dividendos, recompras o una combinación de ambos, lo que denominamos rendimiento total para el accionista.

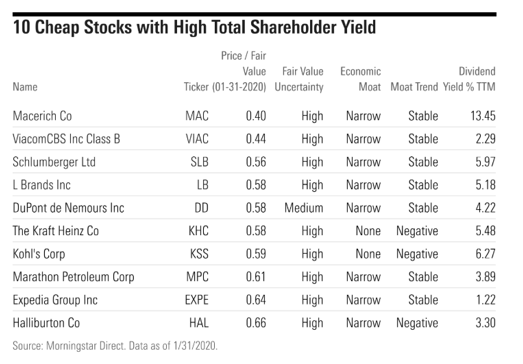

A continuación, encontrará las 10 compañías más infravaloradas en nuestro índice Morningstar US Dividend and Buyback:

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/54RIEB5NTVG73FNGCTH6TGQMWU.png)