Generalmente, los mercados bajistas tienen cuatro etapas.

La primera etapa es el reconocimiento. Casi todo el mundo considera que la caída inicial de un mercado bajista es un evento ordinario. Los mercados suben y bajan. Tratar cada mala semana como la llegada del crash no sólo nos destrozaría los nervios, sino que causaría un mal rendimiento, si el inversor actuara según ese instinto. Nueve veces de cada diez, darse cuenta de una rápida pérdida del 5% o 10% resultaría en una pérdida permanente del 5% o 10%, ya que las acciones vuelven rápidamente a su nivel anterior.

Este mercado alcanzó la primera etapa durante su tercera semana. Las acciones subieron ligeramente durante el año, antes de caer repentinamente un 11% en la última semana de febrero. En respuesta, las firmas de asesoramiento emitieron notas tranquilizadoras sobre cómo suceden estas cosas, y la volatilidad del mercado es natural. La bolsa subió el lunes siguiente, no pudo mantener sus ganancias, y luego se derrumbó en la tercera semana, es decir, la semana pasada. El mercado bajista estaba en marcha.

La segunda etapa es el pánico. Esto ocurre cuando los inversores se dan cuenta de que el consejo estándar falló. Comprar en el mercado no fue fácil, como lo es nueve de cada diez veces. Más bien, condujo a un daño mayor. Junto con el dolor (y el arrepentimiento) de las pérdidas inesperadas viene la sorpresa de que la sabiduría convencional estaba equivocada. La fe de los inversores es puesta a prueba, y algunos se encuentran con falta de fe. Primero venden, luego se hacen preguntas.

Actualmente estamos en la segunda etapa. Difícilmente podría ser de otra manera. Junto con la quiebra de 1987, la actual caída del mercado de valores merece ese nombre, ya que el Dow, en el momento de escribir este artículo, había bajado un 34% desde su máximo, y ha sido la caída más rápida del mercado desde la Gran Depresión. Es difícil aplicar un análisis racional cuando pasan tantas cosas, tan rápidamente.

La tercera etapa es la estabilización. Las acciones detienen su declive, acabando así con la impresión de que no harán nada más que caer. El pánico cede, pero la situación sigue siendo sombría. Los inversores creyeron durante la primera etapa que los precios de las acciones se deslizaban por capricho. Ahora se dan cuenta de que las acciones tropezaron por una buena razón, y que hasta que esa razón sea eliminada, continuarán luchando. Las pérdidas de los accionistas no se recuperarán pronto.

Este período está marcado por la turbulencia. Las acciones se recuperan, a veces furiosamente, sólo para ser volver a caer. El sentimiento de los inversores varía entre un optimismo cauto de que el final está al menos remotamente a la vista, y la desesperación de que la esperanza era falsa. Este es típicamente el período más largo del mercado bajista, que se extiende por varios meses. (varios años para La Gran Depresión, pero no queremos emular ese ejemplo).

La cuarta etapa es la anticipación. Es cuando las acciones comienzan a recuperarse. Al igual que con el comienzo del mercado bajista, casi nadie reconoce su final hasta después del hecho. Las noticias en ese momento tienden a ser casi sin alivio, acompañadas de artículos sobre cómo han pasado los días dorados de las acciones. Sin embargo, algunos inversores perciben la mejora económica a distancia en el futuro. Hacen sus apuestas y las acciones comienzan a subir.

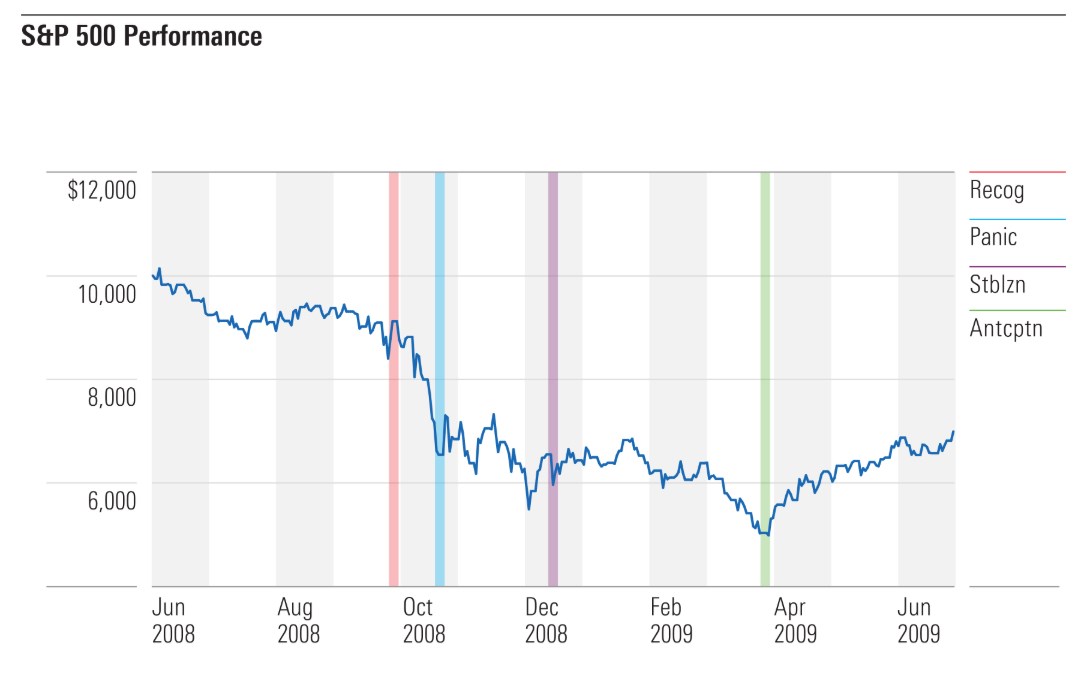

Un caso clásico ocurrió en marzo de 2009. La recesión se encontraba en su punto medio aterrador. El producto interior bruto real de los Estados Unidos disminuyó ese trimestre, y el siguiente, y el trimestre siguiente. Ese mes se celebró la Conferencia Morningstar Ibbotson ante asientos vacíos, y el speaker principal predijo varios meses más de pérdidas en las acciones. El rally comenzó al día siguiente.

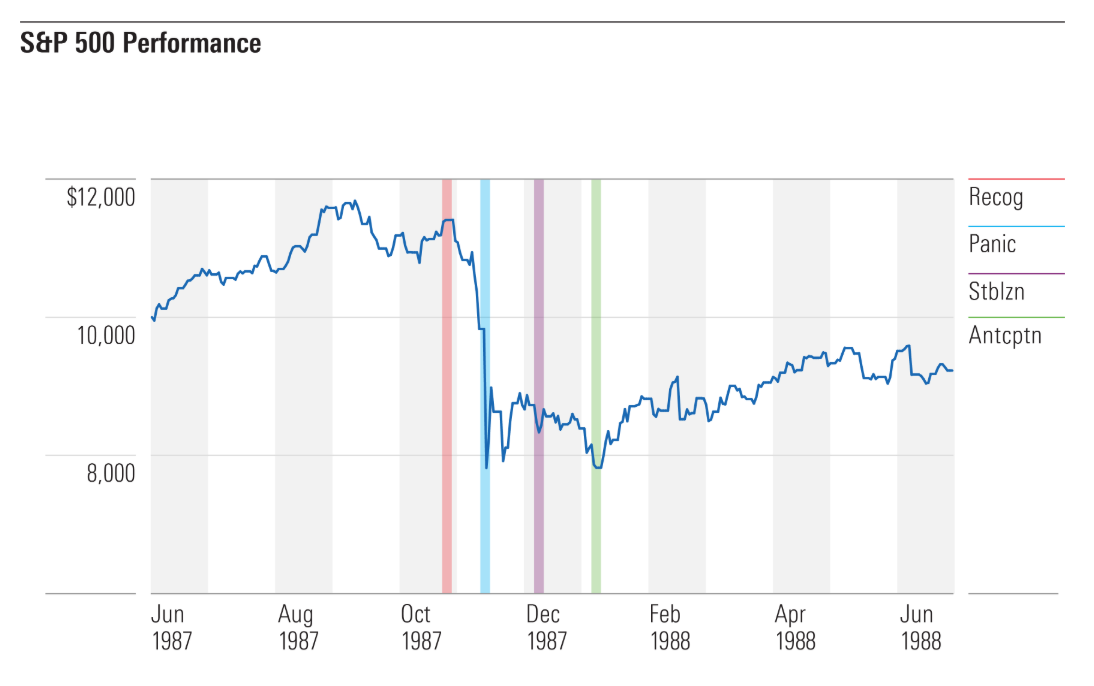

Ejemplo #1: Black Monday

Esto es cómo las cuatro fases se desarrollaron hace 33 años:

Ejemplo #2: Crisis Financiera

Y esto es cómo ocurrió más recientemente, desde finales del 2008 hasta mediados de 2009:

Mirando hacia adelante

Este esquema se aplica a los mercados bajistas que son causados principalmente por los temores de recesión. Además de los dos mercados bajistas históricos que se muestran arriba, el esquema se puede utilizar para trazar el mapa de la caída mucho más pequeña de 1990, y el declive de 1981, y la caída de 1970. Por supuesto, los detalles de cada uno de esos mercados varían, a veces sustancialmente pero el patrón es aproximadamente similar.

Sin embargo, el patrón no funciona para los mercados bajistas que surgen por otras causas. Por ejemplo, el declive del mercado de 1973 a 1974 no se corresponde bien con las cuatro etapas, porque fue causado por el aumento constante de los temores a la inflación. La implosión de las acciones de tecnología en 2000-02 también falla en la prueba, porque la principal preocupación al concluir la Nueva Era era que los precios de las acciones habían subido demasiado, no que - salvo algunas de las acciones de internet – los beneficios desaparecieran.

La pregunta que se plantea entonces es: ¿está el actual mercado bajista en la primera categoría o en la segunda?

Lo primero sería muy preferible. Con ese escenario, la enorme incertidumbre sobre la propagación del coronavirus, y el daño económico que causarán los esfuerzos de contención, desaparecerían en los próximos meses. Los problemas seguirán siendo grandes y numerosos, pero al menos serán cantidades conocidas, y los mercados financieros son expertos en planificar lo que se conoce.

Si el panorama se vuelve más claro, el esquema de cuatro etapas figura como relevante. Bastante pronto, creo que las acciones entrarán en la tercera fase, la de la estabilización. Eso no significa que no vayan a seguir disminuyendo, pero la lucha por lo menos estará limitada. Dentro de meses, no años, la recuperación del mercado debería comenzar.

Por otra parte, si las incertidumbres siguen siendo altas y no se resuelven, tal vez porque el comportamiento del virus confunde a los científicos, o porque los esfuerzos de estímulo financiero resultan ineficaces, entonces no sé cómo analizar tal situación. Espero que nunca ocurra.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/54RIEB5NTVG73FNGCTH6TGQMWU.png)